按照《财政部国家税务总局科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)、《财政部、税务总局、科技部联合发布(关于提高研究开发费用税前加计扣除比例的通知)》(财税〔2018〕99号)等文件相关规定:企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,按照本年度实际发生额的75%,从本年度应纳税所得额中扣除;形成无形资产的,按照无形资产成本的175%在税前摊销。2021年总理在政府工作报告中提出:“延续执行企业研发费用加计扣除75%政策,将制造业企业加计扣除比例提高到100%”。有研发活动的企业快上这波福利的快车吧!

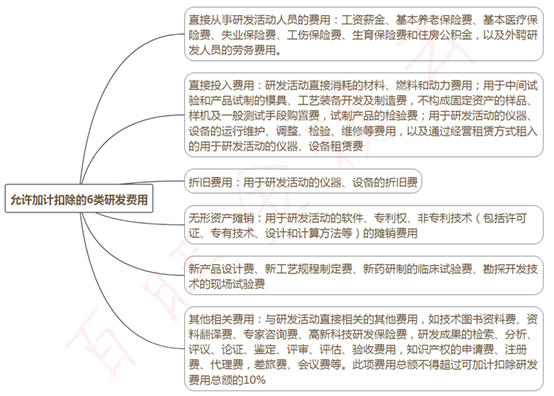

研发费用的具体范围包括:

举个例子:

某企业,截止到12月31日发生的与研发相关的支出共计100万,其中人员费用30万,投入的材料费60万,折旧费用5万,其他费用5万(研发未形成无形资产,全部费用化)。

账务处理:

借:研发支出---XX项目---费用化支出---人工费用30万

---直接投入60万

---折旧费用5万

---其他费用5万

贷:应付职工薪酬30万

原材料60万

累计折旧5万

银行存款5万

借:管理费用---研究费用100万

贷:研发支出---XX项目---费用化支出---人工费用30万

---直接投入60万

---折旧费用5万

---其他费用5万

税务处理:

所得税汇算时需要填写A100000中华人民共和国企业所得税年度纳税申报表(A类)、A107010免税、减计收入及加计扣除优惠明细表、A107012研发费用加计扣除优惠明细表这三个表格的相关栏次,同时需要将相关资料留存备查。采用上述案例的数据填写A107012研发费用加计扣除优惠明细表。

Copyright © 2016-2026 华企集团 All rights reserved. 豫ICP备16005426号-2